Суть договора эквайринга заключается в том, что банк-эквайер предоставляет организации возможность принимать от клиентов оплату при помощи платежных (пластиковых) карт. В настоящее время эквайринг широко используется не только крупными торговыми организациями, но и представителями малого бизнеса, в том числе индивидуальными предпринимателями (ИП).

Как правило, малый бизнес применяет специальные налоговые режимы - упрощенную систему налогообложения (УСН), единый налог на вмененный доход (ЕНВД), а индивидуальные предприниматели еще и патентную систему налогообложения (ПСН). Эти режимы часто применяются совместно.

При совмещении спецрежимов необходимо вести раздельный учет доходов и расходов (п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ). При этом раздельный учет сумм предварительной оплаты (авансов), полученных по платежным картам, имеет свою специфику.

В отличие от налогоплательщиков, определяющих доходы и расходы по методу начисления, учет доходов при УСН и при патентной системе ведется кассовым методом (п. 1 ст. 346.17, ст. 346.53 НК РФ). При совмещении ЕНВД с «упрощенкой» доходы ЕНВД также определяются с применением кассового метода (письмо Минфина России от 23.11.2009 № 03-11-06/3/271). Поэтому суммы предварительной оплаты (авансы) «спецрежимники» должны отражать в доходах на дату поступления денежных средств (см., например, письмо Минфина России от 06.07.2018 № 03-11-11/47120).

Особенностью оплаты банковскими картами является то, что денежные средства за совершенные операции (или в счет будущих операций) поступают в организацию не от покупателя, а от банка-эквайера, причем момент фактического поступления денежных средств на расчетный счет продавца, как правило, отличается от момента оплаты покупателем. Иначе говоря, в момент такой оплаты происходит перенос задолженности розничного или оптового покупателя на взаиморасчеты с банком-эквайером. До фактического зачисления на расчетный счет организации денежных средств они учитываются на транзитном счете 57.03 «Продажи по платежным картам». В любом случае доходы при кассовом методе признаются на дату поступления денежных средств на расчетный счет организации (ИП) (см., например, письмо Минфина России от 28.07.2014 № 03-11-06/2/36926).

Денежные средства в большинстве случаев зачисляются не в полной сумме, а за вычетом комиссии банка. При этом сумма дохода не уменьшается на сумму комиссии банка, поскольку выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права (п.п. 1, 2 ст. 249 НК РФ, письмо Минфина России от 14.05.2012 № 03-11-11/161). Это означает, что у продавца доход признается в полной сумме оплаты от покупателя. «Упрощенцы» с объектом налогообложения «доходы минус расходы» комиссию банка могут учесть в расходах (пп. 9 п. 1 ст. 346.16 НК РФ, письмо Минфина России от 14.05.2012 № 03-11-11/161). Ну а все другие «спецрежимники», в том числе «упрощенцы» с объектом «доходы», не вправе учитывать никакие расходы, в том числе и расходы на комиссию банка (п. 1 ст. 346.18 НК РФ).

|

1С:ИТС Подробнее о налоговом учете доходов при применении УСН см. в справочнике «Учет при применении УСН» . |

Эквайринговые операции в «1С:Бухгалтерии 8» поддерживаются как для оптовой, так и для розничной торговли, в том числе для неавтоматизированных торговых точек. Помимо этого, в программе можно вести учет операций с платежными картами как с отражением расчетов с покупателями, так и без отражения расчетов. Проще всего учитывать доходы в бухгалтерском и налоговом учете без учета расчетов с покупателями (без закрывающих документов). Рассмотрим этот вариант учета.

В «1С:Бухгалтерии 8» (ред. 3.0) выручку и расходы для целей бухгалтерского учета можно учитывать без закрывающих документов («по оплате»). Данный способ учета доступен только для тех пользователей, кто применяет следующие специальные налоговые режимы:

Учет выручки в программе без закрывающих документов основан на допущении, что субъект малого бизнеса не получает авансы от покупателей и не продает товары (услуги) в рассрочку. Иными словами, все расчеты с покупателями производятся в момент реализации товаров и услуг, а выручка в бухгалтерском учете признается по мере поступления денежных средств от покупателей, точно так же, как и при кассовом методе, применяемом при признании доходов в налоговом учете.

Для учета выручки без учета расчетов с покупателями достаточно выбрать способ Без закрывающих документов для показателя Расчеты в следующих документах:

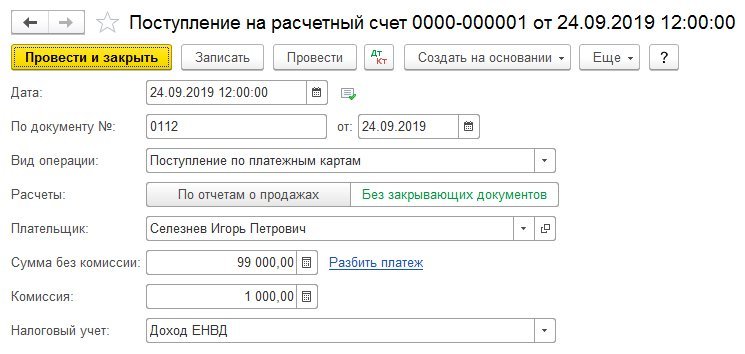

В форме документа Поступление на расчетный счет (раздел Банк и касса - Банковские выписки) с видом операции Поступление по платежным картам (см. рис. 1) в поле Налоговый учет можно в явном виде указать, по какому виду деятельности следует признавать доход: УСН, ЕНВД, патент. При проведении документов с указанной настройкой в бухгалтерском учете признается доход, который отражается проводкой:

Дебет 51 (50.01) Кредит 90.01.1 (90.01.2) - на сумму выручки от реализации.

В специальном регистре накопления будет учтен доход по тому виду деятельности, который был указан пользователем в явном виде.

Для целей бухгалтерского учета программа также позволяет включать в расходы товары (работы, услуги) в момент их оплаты (в налоговом учете при применении УСН «доходы», ЕНВД и ПСН расходы не учитываются). Данный способ основан на допущении, что расходы на приобретение товаров (работ, услуг) относятся к тому отчетному периоду, в котором они оплачены. А расчеты с поставщиком производятся в момент приобретения товаров (работ, услуг). Для применения этого способа в документах Списание с расчетного счета и Выдача наличных (с видами операций Оплата поставщику и Возврат покупателю) достаточно выбрать способ Без закрывающих документов для показателя Расчеты. При проведении документов с указанной настройкой в бухгалтерском учете признается расход, который отражается проводкой:

Дебет 44 (26) Кредит 51 (50.01) - на сумму оплаты поставщику.

В качестве счета затрат подставляется счет, указанный в поле Основной счет учета затрат регистра сведений Учетная политика. Применяемую методику учета доходов и расходов следует закрепить в учетной политике для целей бухгалтерского учета.

|

Play Video Все наши видео на YouTube

|

Пользователям, для которых важны расчеты с покупателями, в настройках функциональности на закладке Документы следует включить флаг Счета, акты и накладные для покупателей. Учет, конечно, станет сложнее. Но если продавец, совмещающий спецрежимы, будет соблюдать рекомендованный порядок отражения операций с банковскими картами*, то проблем с раздельным учетом доходов не будет. При регистрации документа Поступление на расчетный счет с видом операции Поступление по платежным картам программа проанализирует документы реализации, оплаченные картой, и автоматически распределит по разным видам деятельности не только поступившие денежные средства в рамках договора эквайринга, но и сумму комиссии банка.

Примечание:

* Об учете эквайринговых операций в «1С:Бухгалтерии 8» (ред. 3.0), в том числе при совмещении специальных режимов налогообложения, а также о возвратах денежных средств на платежную карту покупателя читайте в статьях «Особенности учета эквайринговых операций при УСН», «Учет эквайринговых операций в "1С:Бухгалтерии 8"», «Возврат денежных средств на платежную карту покупателя в 1С».

Вопросы по раздельному учету доходов могут появиться, если продавец, совмещающий спецрежимы, начнет получать авансы от покупателей по платежным картам. В современных условиях ведения бизнеса подобные случаи не такие уж и редкие. Рассмотрим конкретный пример.

|

ИП Шилов С.А. занимается оптовой торговлей запчастей со склада, применяет УСН с объектом «доходы». Также ИП Шилов С.А. продает запчасти физическим лицам через розничный магазин и является плательщиком ЕНВД в отношении данного вида деятельности. Значительная часть дорогостоящих деталей и для оптовых, и для розничных покупателей продается под заказ, с предварительной оплатой 100 %. ИП Шилов С.А. принимает к оплате банковские карты. Вознаграждение банка-эквайера составляет 2 % от суммы поступившей выручки. Хозяйственные операции:

|

Розничный покупатель, внесший предоплату, перестает быть «обезличенным» - его следует внести в справочник контрагентов, и все операции с таким покупателем отражать как при оптовой торговле. При получении аванса используем документ Операция по платежной карте (раздел Банк и касса) с видом операции Оплата от покупателя. До версии 3.0.74 «1С:Бухгалтерии 8» при установленном способе По актам и накладным для показателя Расчеты в документе Операция по платежной карте нет возможности указать вид деятельности, к которому относится аванс.

Фактическое поступление денежных средств на расчетный счет отражается документом Поступление на расчетный счет с видом операции Поступление по платежным картам. Авансы, полученные по банковским картам, по умолчанию отражаются как доходы УСН, даже если аванс получен по деятельности на ЕНВД. И только после отражения реализации (в нашем примере - документом Реализация (акт, накладная)) доходы УСН сторнируются, и отражается доход ЕНВД.

Если обе операции выполняются в течение года, то такой порядок учета вполне приемлем и не вызывает нареканий у пользователей. Но если аванс получен в декабре текущего года, а реализация будет уже в следующем году (в следующем налоговом периоде для УСН), то налогоплательщику придется переплатить налог по УСН в отношении тех доходов, которые на самом деле относятся к деятельности ЕНВД.

А в следующем году, когда доходы УСН будут корректироваться, может случиться так, что доходов по оптовой торговле не будет (или их сумма будет меньше сторнируемого аванса). В этом случае налогоплательщик не сможет уменьшить базу по налогу, уплачиваемому при применении УСН с объектом «доходы» (письма Минфина России от 30.07.2012 № 03-11-11/224, от 06.07.2012 № 03-11-11/204). И чтобы не терять уплаченный налог, придется представлять уточненную декларацию по УСН за прошлый налоговый период.

Избежать подобных проблем можно, если не включать сумму аванса в доходы, поскольку сделка заведомо относится к деятельности, облагаемой ЕНВД. Контролирующие органы не возражают против такого подхода (письмо Минфина России от 17.06.2010 № 03-11-06/3/85). Чтобы реализовать указанную методику в программе, потребовалось организовать раздельный учет расчетов при оплате платежной картой, поскольку в расчетах участвует третья сторона - банк.

Начиная с версии 3.0.74 в «1С:Бухгалтерии 8» для пользователей, совмещающих специальные режимы налогообложения и принимающих к оплате банковские карты, организован раздельный учет расчетов - как с покупателями, так и с банком-эквайером. Для раздельного учета задействованы имеющиеся в Плане счетов программы субсчета забалансового счета УСН «Вспомогательные счета по упрощенной системе налогообложения».

|

Воспользуемся условиями Примера 1 и рассмотрим, как будут отражаться доходы от авансов по платежным картам в новом функционале программы «1С:Бухгалтерия 8» редакции 3.0. |

Сформируем документ Операция по платежной карте с видом операции Оплата от покупателя. Теперь в форме документа можно в явном виде указать, как аванс отражается в доходах. В нашей ситуации - это Доход ЕНВД.

При проведении документа сформируются бухгалтерские проводки:

Дебет 57.03 Кредит 62.02 - на сумму полученного аванса от покупателя (5 000 руб.);

Дебет УСН.01 Кредит УСН.01 - на сумму возникшей дебиторской задолженности банка и кредиторской задолженности перед покупателем, отнесенной к деятельности на ЕНВД (5 000 руб.).

Забалансовый счет УСН.01 «Расчеты с покупателями по деятельности ЕНВД» предназначен для хранения информации о том, какая часть задолженности при ее погашении должна быть отнесена к доходам по деятельности на ЕНВД. На счетах УСН теперь регистрируются вспомогательные расчеты и с покупателями, и с банком-эквайером.

Помимо регистра бухгалтерии, вводятся записи в специальные регистры накопления для целей налогового учета УСН.

Когда аванс от покупателя зачисляется на расчетный счет, регистрируется документ Поступление на расчетный счет с видом операции Поступление по платежным картам. В качестве плательщика выступает банк-эквайер, а в качестве договора указывается договор эквайринга.

При проведении документа сформируются бухгалтерские проводки:

Дебет 51 Кредит 57.03 - на сумму поступивших денежных средств от банка-эквайера (4 900,00 руб.);

Дебет 91.02 Кредит 57.03 - на сумму комиссии банка (100,00 руб.);

Кредит УСН.01 - на сумму оплаты, отнесенную к деятельности на ЕНВД (5 000,00 руб.). При этом задолженность банка в отношении данной операции погашается.

Помимо регистра бухгалтерии вводятся записи в регистры налогового учета УСН. В регистре Книга учета доходов и расходов (раздел I) справочно отразятся следующие суммы:

Таким образом, налогообложение дохода определяется по остаткам вспомогательных расчетов со стороны банка. При этом поле Доходы не заполняется, то есть доходы по деятельности на УСН не признаются.

Отразим теперь продажу запчасти розничному покупателю документом Реализация (акт, накладная). Поскольку продажа в розницу переведена на ЕНВД, то в бухгалтерском учете доходы от данного вида деятельности должны учитываться по кредиту счета 90.01.2 «Выручка по отдельным видам деятельности с особым порядком налогообложения». Себестоимость нужно учитывать по дебету счета 90.02.2 «Себестоимость продаж по отдельным видам деятельности с особым порядком налогообложения». Чтобы в документах счета доходов и расходов от реализации по разным видам деятельности подставлялись автоматически, рекомендуем настроить регистр Счета учета номенклатуры, который доступен по одноименной гиперссылке из справочника Номенклатура (раздел Справочники).

При проведении документа реализации в информационной базе программы сформируются бухгалтерские проводки:

Дебет 90.02.2 Кредит 41.01 - на себестоимость запчасти (допустим, 2 000,00 руб.);

Дебет 62.02. Кредит 62.01 - на сумму зачета аванса покупателя (5 000,00 руб.);

Дебет УСН.01 - на сумму задолженности перед покупателем, отнесенную к деятельности на ЕНВД (5 000,00 руб.).

Дебет 62.01. Кредит 90.01.2 - на сумму выручки от реализации (5 000,00 руб.).

Вспомогательные расчеты со стороны покупателя указывают, что аванс уже отражен в доходах ЕНВД. Поскольку корректировка доходов УСН не нужна, то данные Книги учета доходов и расходов УСН (КУДиР) не изменяются. Записи в специальные регистры налогового учета УСН не вводятся.

В заключение отметим, что раздельный учет расчетов при оплате платежной картой в первую очередь предназначен для тех представителей малого предпринимательства, которые совмещают специальные режимы налогообложения и которым важен учет расчетов с покупателями. Это могут быть следующие виды деятельности:

Также новая возможность поможет оптимизировать учет пользователям, работающим по договорам комиссии или агентским договорам: